|

| Fluxul de Stiri dupa Data Aparitiei |

|

Comentarii Adauga Comentariu _ Goldman Trading Desk: Tema săptămânii a fost creșterea apetitului pentru acțiuni ex Mag 7 Goldman Trading Desk: Tema săptămânii a fost creșterea apetitului pentru acțiuni din revista 7span> Goldman Trading Desk: Tema săptămânii a fost creșterea apetitului pentru acțiuni din revista 7span>

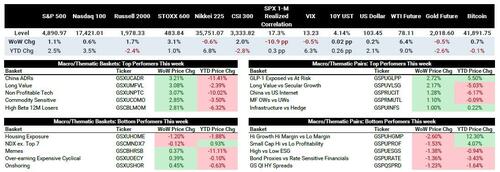

Conform celor mai cuprinzătoare Recapitulând fluxurile recente relevante ale pieței, fondurile speculative de săptămâna trecută au fost reduse, cumpărarea fiind determinată aproape în totalitate de acoperiri scurte în Macro Products, în timp ce fluxul de acțiuni unice s-a încheiat neregulat, deoarece activitățile de tranzacționare au indicat o dispersie sporită și o rotație sectorială.Poate mai important, biroul de tranzacționare al vânzărilor de la Goldman observă că tema săptămânii a fost un apetit crescut pentru acțiuni ex mega cap tech, deoarece piețele au digerat o creștere economică mai bună, date de inflație benigne și câștiguri mixte din tehnologie.SPX a încheiat săptămâna cu 328 de nume în creștere față de 175 în scădere.Comparați asta cu primele 2 săptămâni ale anului în care SPX a înregistrat 197 de nume în sus și 305 de nume în jos-aka investitorii se îndepărtează de tehnologia defensivă și se îndreaptă spre alte nume.În cele din urmă, biroul de tranzacționare Goldman a înregistrat 4 miliarde de dolari de aprovizionare netă din partea comunității LO, în mare parte determinată de vânzările Info Tech și Comm Services pe parcursul săptămânii.Energia și industria industrială au fost singurele sectoare cumpărate nete de pe teren.HF-urile au încheiat săptămâna echilibrat. Toate acestea și multe altele sunt discutate în ceea ce am numit săptămânalul Goldman " Mai jos, extragem din cel mai recent raport complet în beneficiul cititorilor noștri premium și profesioniști * * * S&P 500 a scăzut marginal vineri, după ce s-a închis la ATH-uri timp de 5 sesiuni consecutive, deoarece participanții de pe piață au digerat o creștere economică mai bună, date de inflație benigne și venituri mixte din tehnologie.Numele ADR-uri din China, valori și mărfuri sensibile au fost printre cele mai mari câștigătoare în această săptămână, în timp ce acțiunile Housing Exosure, High Retail Sentiment și Onshoring au avut performanțe slabe.

În continuare, iată observațiile cheie din cadrul diviziilor cheie din cadrul biroului de tranzacționare al lui Goldman.

* * * Mai multe detalii despre fiecare dintre aceste segmente de mai jos: 1.Prime Services Expunerea la riscuri ponderate la active: Levierul brut al L/S fundamental din SUA a scăzut cu-0,2 puncte la 196,4% percentila 93 pe trei ani, în timp ce L/S fundamental al SUA Levierul net a crescut pentru a treia săptămână consecutivă cu +0,4 puncte, până la 54,1% a 48-a percentila pe trei ani.Raportul agregat lung/short fundamental din SUA a crescut cu +0,5% pe săptămână, până la 1,76 percentila 30 pe trei ani.

Fluxuri de tranzacționare: acțiunile americane au fost ușor cumpărate nete în cursul săptămânii +0,4 SD față de anul trecut, determinate aproape în totalitate de acoperirile scurte în Macro Products Index + ETF, deoarece fluxurile nete în Acțiuni unice au terminat ~lat. Produsele macro – index și ETF combinate – au fost vândute net în 4 din ultimele 5 sesiuni, determinate în principal de vânzările în lipsă.Pe de altă parte, acțiunile unice au fost ușor cumpărate nete în cursul săptămânii, impulsate de cumpărări lungi care au depășit vânzările în scurt cu 1,2 la 1. În timp ce acțiunile unice au înregistrat, în mod colectiv, o activitate netă redusă, fluxurile de tranzacționare indică o dispersie sporită și o rotație sectorială – Industriile, imobiliarele, utilitățile și materialele au fost sectoarele cele mai nete cumpărate, în timp ce sectorul de consum discreționar, Finanțarea și asistența medicală au fost cele mai vândute net. Acțiunile discreționare ale consumatorului au fost vândute net pentru a doua săptămână consecutiv 5 din ultimele 6, impulsate de vânzări lungi și scurte ~4,5 la 1.Comerțul cu amănuntul general și, într-o măsură mai mică, comerțul cu amănuntul de specialitate au fost subsectoarele cele mai vândute net în această săptămână, determinate de vânzările lungi și, respectiv, vânzările în lipsă. După ce a fost vândut net în 4 din ultimele 5 săptămâni, sectorul imobiliar a fost cel mai net cumpărat pe săptămână în termeni de abatere standard +2,4 SD, determinat de acoperiri scurte și achiziții lungi 1,6 la 1.Aproape toate subsectoarele au fost cumpărate nete în această săptămână, conduse de REIT-urile de retail, REIT-urile specializate și managementul și dezvoltarea imobiliară

* * * 2.Tranzacționarea vânzărilor de acțiuni din SUA RTY a încheiat săptămâna +1,7%, față de SPX +1,1% și NDX +62bps.Tema săptămânii a fost o creștere a apetitului pentru acțiuni ex mega cap tech, deoarece piețele au digerat o creștere economică mai bună, date de inflație benigne și venituri mixte din tehnologie.SPX a încheiat săptămâna cu 328 de nume în creștere față de 175 în scădere.Comparați acest lucru cu primele 2 săptămâni ale anului în care SPX a înregistrat 197 de nume în sus și 305 de nume în scădere – alias investitorii se îndepărtează de tehnologia defensivă și se îndreaptă spre alte nume. Biroul nostru de tranzacționare a înregistrat o aprovizionare netă de 4 miliarde USD din partea comunității LO, în mare parte determinată de vânzările de servicii Info Tech și Comm pe parcursul săptămânii.Energia și industria industrială au fost singurele sectoare cumpărate nete de pe teren.HF-urile au încheiat săptămâna echilibrat.

* * * 3.Tranzacționare și strategii de vânzări futures În această săptămână, sentimentul de urs din China a afectat diverse contracte futures.Pentru acțiuni, Commitment of Traders a prezentat vânzări nete non-Dealer de 3,2 miliarde USD pe piața emergentă MSCI în perioada 9-16 ianuarie, din cauza lichidării -2 miliarde USD și a noilor scurte +1,2 miliarde USD.Pe categorii, Managerul de active a dominat.Acest lucru, combinat cu fluxurile de urs în alte produse cu efect de levier, au făcut presiuni asupra spread-urilor de finanțare.În mod similar, în cazul mărfurilor, lungimea netă a cuprului de înaltă calitate în bani gestionați, altele și neraportabile a scăzut cu 3,2 miliarde de dolari – a treia cea mai mare scădere de 2 săptămâni din ultimii 2 ani.Noile scurte scurte 2,3 miliarde USD au fost principalul motor.

De aceea, nu a fost surprinzător faptul că diferitele acțiuni implementate de factorii de decizie chinezi, inclusiv sprijinirea pieței de acțiuni și reducerea ratei rezervelor obligatorii, au fost bine primite.La închiderea din 25 ianuarie, High Grade Copper și MSCI EM au fost de +0,6% și +2,2% la o analiză de 4 zile.Dintr-o perspectivă de impuls, swing-ul din Cupru se poate dovedi mai impactant pe termen scurt.După modelul CTA al GS Futures Strategists, cumpararea semnificativă este proiectată în săptămâna următoare, dacă prețurile vor menține nivelurile actuale.Cu toate acestea, portofoliile discreționare par reticente în a implementa valori lungi înainte de excedentul sezonier din T1 și cu carry încă ferm negativ.

În Energie, tensiunile geopolitice continue – ceartă la Marea Roșie și grevele ucrainene asupra rafinăriilor rusești – au determinat infuzii semnificative de risc în contractul de benzină cu sulf scăzut.Extrapolând din datele recente ale Commitment of Traders și observând puterea extremă a curbei, cumpărarea de spread de bani gestionați a fost potențial responsabilă pentru o poziție optimistă.Dar modelul GS Futures Strategist a prognozat și achiziții rezonabile de CTA din cauza unei schimbări de tendință.În mod interesant, datele de inventar încă nu reflectă retragerile, ceea ce îi face pe unii să pună la îndoială deplasarea curbei.

* * * 4.Tranzacționare cu ETF Reechilibrarea portofoliului model în atenție Accentul din această săptămână în fluxurile de ETF a fost o reechilibrare a portofoliului model urmărită RIA, care a venit prin mai multe platforme atât în ETF-uri cu acțiuni, cât și cu venit fix.Fluxurile primare totale au fost de aproximativ 14,4 miliarde de dolari atât pentru crearea, cât și pentru răscumpărare, venind prin sistem atât prin blocuri de risc, cât și prin ordinele de lucru de referință.Biroul a fost activ și implicat cu clienții în jurul acestor fluxuri, valorificând expertiza casei în portofoliile constitutive de bază, în acțiuni și obligațiuni. În acțiunile interne, s-au înregistrat oferte de 3,5 miliarde USD din creșterea SUA IVW și calitate QUAL și 4,8 miliarde USD din cererea în valoare SUA IVE și o strategie de rotație a factorilor DYNF.Graficul de mai jos prezintă schimbarea acțiunilor restante în urma trecerii tactice de 2 miliarde USD de la calitate și la valoare.

În acțiunile internaționale, s-a înregistrat cererea de creștere în DM EFG/> oferta în valoare DM EFV.Din iulie anul trecut, a existat o schimbare sistemică a creșterii către valoare – cu această schimbare de alocare, ar putea fi un semnal pentru o inversare:

În ceea ce privește venitul fix, a existat oferta în USD IG Corps LQD, flotanți de trezorerie TFLO și trezorerie de peste 20 de ani TLT/> cerere pentru Core Bond+ IUSB și FI gestionat activ BINC.Această alocare către BINC a dublat dimensiunea fondului, atingând puțin peste 1 miliard USD în AUM total începând de joi seara.

* * * 5.Vânzări cu instrumente derivate Pe termen scurt, piața de acțiuni din SUA va acorda atenție a ceea ce se întâmplă de acum până pe 2 februarie...printre alți catalizatori, obținem:

Piața de capitaluri proprii stabilește acum cea mai mare primă la această dată – S&P a implicat mutarea de acum până la închiderea de vineri viitoare=> 1,50%

Dacă sună scăzut, este pentru că este...Piața opțiunilor implică în prezent o corelație aproape scăzută între constituenții S&P, deoarece produsele de vânzare cu efect de levier brut ridicat și indicele de volum au dus la o dispersie mult mai mare.

Subliniind microvolatilitatea: atât expunerile lungi, cât și scurte au crescut brusc până la maximele lor multianuale respective.

Cealaltă tendință predominantă de vânzarea mai multor opțiuni rămâne tematică la nivelul indicelui S&P, care continuă să ofere dealerilor mai mult gamaacest lucru are un efect de frânare asupra mișcărilor pieței SPX, deoarece fluxurile de acoperire ale dealerului duce la mai multe cumpărături la scăderi și la mai multe vânzări la raliuri.

Deci, unde crede biroul că ne putem muta? Încă ne place IWM în sus, în ciuda retragerii recente.Având o expunere scurtă la maxime de mai mulți ani și catalizatori care se profilează, cazul pentru deținerea de apeluri aici este atractiv. Asemănător altor indicatori scurti și anume acțiunile din China, observăm o corelație spot/vol pozitivă în IWM, deoarece investitorii se grăbesc să se acopere scurt pe raliuri.Acest fenomen nu s-a mai întâmplat până acum la majuscule mici.

Unde altundeva ar putea fi vulnerabili pantalonii scurți? Managerii au continuat să vândă și să presă scurte în acțiunile de energie – datele noastre PB au arătat o vânzare consistentă aici pentru a începe anul, ca parte a temei de reîncasări, și China ar putea întoarce un colț pe frontul politicii mai multe despre aceste fluxuri recente.aici, vedem unii investitori care se încălzesc din nou la acest spațiu.

De asemenea, merită remarcat faptul că mărfurile în general încep să vadă unele semnale pozitive de flux.Spre deosebire de modelul nostru CTA de acțiuni care arată o asimetrie negativă, în spațiul mărfurilor:

Ultimul punct: dihotomia dintre prima jumătate a lunii februarie și a doua jumătate din perspectivă sezonieră.Pentru cei îngrijorați de orice spumă pe piețele din SUA, ultimele două săptămâni din februarie sunt din punct de vedere istoric cele mai proaste două săptămâni ale anului.Având în vedere cât de bine au urmat piețele analogul istoric anul trecut, este ceva de avut pe radar.

Rezultatele simulate au doar scop ilustrativ.GS nu oferă nicio asigurare sau garanție că strategia va funcționa sau ar fi funcționat în trecut într-o manieră conformă cu analiza de mai sus.Cifrele de performanță anterioare nu sunt un indicator de încredere al rezultatelor viitoare. Performanța trecută nu indică rezultatele/graficele viitoare provenite de la Goldman Sachs FICC și Equities, GS Research și Bloomberg din 25 ianuarie 2024. * * * 6.Coșuri tematice și macroobservări După datele din această dimineață, rata anualizată pe 6 luni a inflației de bază PCE este sub 2%.În același timp, șansele de reducere a ratei dobânzii în luna martie au scăzut în anul curent.Se va schimba asta? Am vrut să semnalăm cât de sensibil a fost factorul impuls la șansele de reducere a ratei din luna martie vizual de mai jos.Dacă credeți că are loc o reducere a lunii martie și aveți un impuls lung, ar putea avea sens să vă acoperiți.În afara momentului scurt, o reducere a ratei de marș ar fi cea mai bună pentru factorii legați de res vol, beta, valoare și levier tabelele de mai jos.Recomandăm să vă uitați la High Beta 12M Laggards {GSCBLMOM Index} Expunerea brută generală din PB Book a crescut la un nou record, iar acest lucru poate lăsa pozițiile aglomerate și impulsul sub riscul unei reduceri de venituri, mai ales că expunerea la factorul Momentum a Systematic se află în percentila 88 față de istoria de 5 ani.p>

Momentul a fost sensibil la șansele de reducere a lunii martie

Momentul ar putea fi expus riscului unei reduceri de venituri

Expunerea la factorul de impuls al Systematic este în percentila 88 față de istoricul de 5 ani

Reducere beta la martie:

Short Momentum indicele GSCBLMOM se decuplează de randamentele pe 10 ani

Momentul a avut cel mai bun început din ultimii 15 ani și a revenit puternic după vânzările din decembrie

Momentul a devenit supracumpărat în ianuarie și RSI rămâne ridicat față de istoric

Corelarea impulsului cu Temele populare este foarte ridicată

7.Repere specialiști de sector Îngrijirea sănătății O săptămână mixtă pentru sectorul sănătății, deoarece primele reprize ale sezonului EPS al patrulea trimestru au adus o volatilitate/dezbateri semnificative în jurul subsectoarelor Managed Care, Dispozitive medicale și Instrumente, în timp ce IPO/piețele de capital s-au redresat după o lungă secetă. Cel mai concentrat a fost grupul Managed Care, unde piața Medicare Advantage rămâne epicentrul dezbaterii în jurul unei creșteri istorice a costurilor.După ce a preanuntat negativ săptămâna anterioară, HUM a oferit comentarii oficiale pentru 2024 și inițiale pentru 2025, cu mult sub așteptările, chiar și modeste.Comentariile companiei au sugerat un mediu de tendință de cost crescut în 2024 și o perioadă prelungită cu care compania și-ar putea re-preciza/ajusta cartea de riscuri.Acest lucru vine parțial în contrast cu UNH de la egal la egal, care a înregistrat o creștere similară a tendinței costurilor în trimestrul 4, deși a sugerat mai multe impacturi sezoniere, mai degrabă decât ceva mai durabil, în timp ce ELV de la egal la egal a confirmat că problemele legate de cost sunt în mare măsură centrate pe MA. Actualizările Medtech din săptămâna au avut unele avantaje/preluări, tendințele de vârf rămânând puternice + coroborând mediul de costuri ridicate – deși dinamica vânzării știrilor ISRG, ABT și/sau execuția mai slabă a marjelor JNJ au determinat volatilitatea în cadrul complex. Dezbaterile în jurul subsectorului Științe Vieții/Unelte rămân ridicate, îndrumările inițiale solide din 4T + 2024/din gama mijlocie de la egalul UE Sartorius conducând la o revenire la sfârșitul săptămânii în sectorul mai larg de Instrumente, în special numele de bioprocesare din cadrul grupului – deși concentrarea se va deplasa rapid către punctele de referință mega-cap din cadrul complexului TMO, DHR care raportează săptămâna viitoare pentru a confirma sau infirma semnele de stabilizare pe piețele-cheie ale științelor vieții. Consumatori Consumatorii cheltuiesc mai agitat, dar bine.În timp ce au existat unele intrări și îngrijorări în legătură cu comentariile de la Visa cu privire la tendințele lor din ianuarie, grupul a reușit să înlăture cu succes orice părere că ar fi o șansă narativă.În calitate de birou, am auzit în ultimele 2 săptămâni despre tendințele slabe ale traficului în comerțul cu amănuntul în ianuarie în restaurante și comercianți cu amănuntul.O mare parte din ea poate fi pur și simplu atribuită vremii și unor comparații mai dure.Ca rezultat, credem că orice actualizări ușor lente din ianuarie nu vor fi prea șocați pentru specialistul și comunitatea consumatorilor.Nu credem că există vreo schimbare reală a narațiunii de aterizare soft pentru piață sau cheltuielile de consum. Corporațiile în această săptămână au sunat în general pe un ton constructiv.Cele mai surprinzătoare au venit de la companiile aeriene, care s-au îndrumat în mare măsură către rezultate în linie sau peste consensul 1T.O altă zonă de forță neașteptată a fost cea de la Proctor & Gamble PG, care a evidențiat o creștere a volumului de +4% în SUA și a spus că au așteptări pentru îmbunătățiri ulterioare.Aceasta este o schimbare față de tonul lor din 2H23.Deși nu credem că următoarele 2 săptămâni de rezultate ale câștigurilor vor fi perfecte, cel mai probabil va continua să susțină ideea că consumatorul se află într-un loc destul de sănătos și că comentariile companiilor de carduri despre o încetinire a volumului sunt de fapt explicabile. Mai multe în nota completă _ Goldman Trading Desk: Tema săptămânii a fost creșterea apetitului pentru acțiuni ex Mag 7

Linkul direct catre PetitieCitiți și cele mai căutate articole de pe Fluierul:

|

|

|

Comentarii:

Adauga Comentariu